In un sistema ancora fortemente bancocentrico quale è il tessuto produttivo delle PMI italiane, l’impatto della crisi economico-finanziaria internazionale si è manifestato con rilievi ancor più significativi in termini di credit crunch. Le erogazioni alle imprese da parte degli istituti di credito si sono di fatto contratte gradualmente, acuendo problematiche inerenti alla liquidità per le realtà aziendali percepite come maggiormente rischiose.

Nodo centrale della questione sono stati i crediti deteriorati ed il tentativo a livello europeo, con gli accordi di Basilea, di contenerne il volume.

Dopo oltre un decennio, assistiamo ancora agli effetti delle gravi problematiche sorte all’alba del secondo millennio e, questo è certo, il sistema produttivo e finanziario odierno è mutato profondamente e radicale è l’innovazione che le imprese leader hanno apportato nei propri modelli di business e di gestione finanziaria.

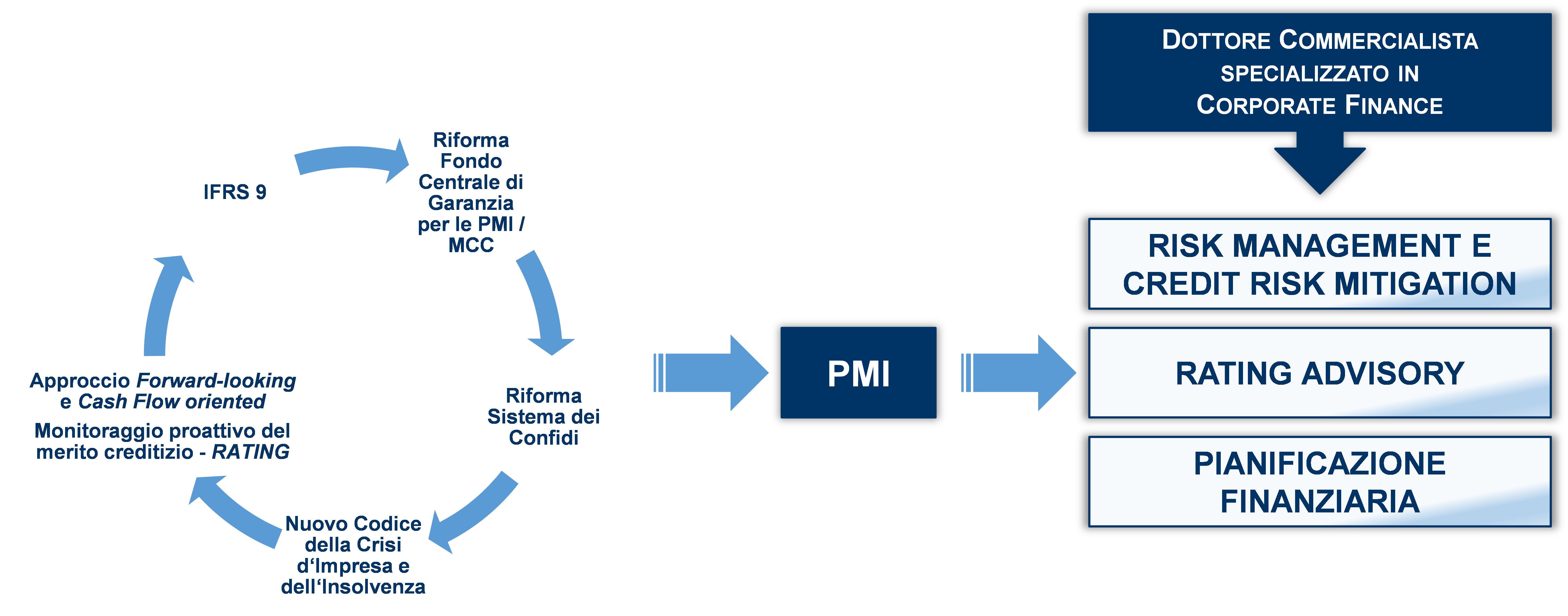

Il cambiamento è stato repentino ed ha riguardato il sistema finanziario, i modelli gestionali delle PMI così come chiaramente le figure professionali che assistono a vario titolo le aziende. Ed è emerso quindi il ruolo fondamentale e strategico del Dottore Commercialista specializzato in materia di Finanza Aziendale, con un focus particolare alle tematiche del Rating – Rating Advisory – della Pianificazione economico-finanziaria e dei canali complementari a quello bancario. Ancora, negli anni più recenti assistiamo ad un nuovo ed epocale cambio di paradigma, fatto di FinTech, di Criptovalute e della tecnologia Blockchain. Ma per comprendere a fondo tutto ciò, anticipando i cambiamenti in atto e le opportunità che ne derivano, è necessario apprendere i principi di base su cui poggiano oggi le valutazioni inerenti al merito creditizio delle imprese (Modelli di Rating Assignment).

Più evolute, infatti, divengono le tecniche di misurazione del rischio e più sofisticati i sistemi di valutazione per la concessione del credito adottati dalle banche, che approcciano il rapporto con la propria clientela sulla base di criteri sempre più selettivi. Ed inoltre tale attività di analisi non si esaurisce in una fase iniziale di avvio del rapporto, bensì – anche a seguito dell’evoluzione della normativa di riferimento e dei relativi vincoli regolamentari – gli intermediari finanziari dovranno espletare un monitoraggio proattivo continuo del merito di credito dei propri portafogli clienti, potenziando le proprie funzioni di Credit Risk Management.

In sostanza, il Rating è divenuta una variabile strategica per le PMI, che devono necessariamente realizzare un salto evolutivo strutturando la propria funzione strategica, finanziaria e di controllo, attraverso una figura professionale esterna specializzata che possa presidiare le relative dinamiche interne inerenti alla struttura finanziaria e, quindi, alla capacità di accesso al credito e alle fonti alternative, alle condizioni di pricing, alle garanzie richieste. Anche i sistemi informativi adottati dovranno essere più evoluti. Un approccio proattivo al Risk Management che si sostanzi in una corretta attività di analisi, pianificazione e monitoraggio, permettendo una periodica, tempestiva ed esaustiva comunicazione finanziaria ed un dialogo trasparente, efficiente ed efficace con gli stakeholder aziendali.

Figura n.1 – Il ruolo strategico dell’Advisor (1).

Tali considerazioni, inoltre, trovano oggi un ulteriore riferimento normativo che ne rafforza definitivamente la validità, rendendo improcrastinabile l’avvio di un percorso di evoluzione della gestione aziendale. Il nuovo Codice della crisi d’impresa e dell’insolvenza, introdotto con il Decreto Legislativo 12 gennaio 2019 n. 14, in attuazione della Legge 19 ottobre 2017 n. 155 (GU Serie Generale n.38 del 14-02-2019), ha infatti l’obiettivo di riformare in modo organico la disciplina delle procedure concorsuali, con due principali finalità:

- consentire una diagnosi precoce dello stato di difficoltà delle imprese (procedure di allerta o “early warning” della crisi di impresa);

- superare la crisi e recuperare la continuità aziendale.

Ciò che va sottolineato in tale ambito è che, in aggiunta all’ampliamento delle ipotesi di nomina obbligatoria di Sindaci e Revisori, il nuovo Codice prevede per l’Imprenditore, operante in forma societaria o collettiva, l’obbligo di istituire un assetto organizzativo, amministrativo e contabile adeguato alla natura e alle dimensioni dell’impresa, anche in funzione della rilevazione tempestiva della crisi d’impresa e della perdita della continuità aziendale. In tal caso, l’Imprenditore dovrà attivarsi senza indugio per adottare ed attuare uno degli strumenti previsti dall’ordinamento per il superamento della crisi e il recupero della continuità aziendale.

La portata di tale previsione normativa è fondamentale, ma probabilmente è ancora poco diffusa la relativa consapevolezza da parte degli organi amministrativi e di controllo delle PMI.

L’introduzione delle procedure di allerta o «early warning» della crisi di impresa, in vigore dal 15/08/2020, è stata prevista al fine di individuare precocemente l’eventuale stato di crisi in cui si venga a trovare un’impresa, prima che la stessa divenga irreversibile. In tal modo permettendo agli organi preposti la tempestiva adozione delle misure idonee a superarla o regolarla. Viene introdotto un obbligo di segnalazione a cui sono tenuti i soggetti qualificati (Inps, Agenzia delle Entrate, Organi di controllo interni), che avranno anche il compito di sollecitare l’immediata soluzione o l’intervento dei soggetti abilitati delle Camere di Commercio. Ciò recepisce quanto stabilito dalla Raccomandazione della Commissione dell’Unione Europea del 12 marzo 2014, il cui obiettivo è garantire alle imprese sane, anche se in difficoltà finanziaria, l’accesso a un quadro nazionale in materia di insolvenza che permetta di evitare il default attraverso una tempestiva ristrutturazione, a tutela del valore per gli stakeholder interni ed esterni dell’azienda.

L’obiettivo è di consentire alle imprese sane ma in difficoltà finanziaria di ristrutturarsi in una fase precoce, così da poter evitare l’insolvenza e proseguire l’attività.

Alla base di tale intervento normativo è la considerazione che l’efficacia dell’azione di salvaguardia dei valori di un’impresa in difficoltà è direttamente proporzionale alla tempestività dell’intervento risanatore; percepire in ritardo i segnali di crisi, infatti, rappresenta spesso la causa principale di degenerazione della gestione aziendale, compromettendo in modo irreversibile la capacità dell’impresa di far fronte alle proprie obbligazioni, che giunge infine all’insolvenza.

Fondamentale perché un tale sistema di procedure abbia successo è la collaborazione proattiva degli organi di amministrazione e controllo delle stesse aziende. A tal fine, è stato predisposto un sistema di incentivi/disincentivi sia di natura patrimoniale che di responsabilizzazione personale, oltre all’obbligo di segnalazione dei principali indizi di difficoltà finanziaria a cui sono tenuti i principali creditori istituzionali – quali l’Agenzia delle Entrate, l’INPS e gli agenti della riscossione delle imposte – nonché gli Organi di controllo societari interni ed esterni.

In tale nuovo contesto normativo, si inserisce l’obbligo di segnalazione degli organi di controllo societari. In particolare, si pone a loro carico un duplice adempimento:

- verifica che l’organo amministrativo valuti costantemente, assumendo le conseguenti idonee iniziative, se l’assetto organizzativo dell’impresa è adeguato, se sussiste l’equilibrio economico finanziario e quale è il prevedibile andamento della gestione;

- obbligo di segnalazione immediata allo stesso organo amministrativo dell’eventuale esistenza di fondati indizi della crisi d’impresa.

Qualora i Sindaci o i Revisori riscontrino l’esistenza di fondati indizi della crisi, devono comunicarlo immediatamente all’organo amministrativo, tramite un’apposita segnalazione che deve essere:

- motivata ed effettuata in forma scritta, mediante posta elettronica certificata, o comunque con strumenti idonei ad assicurare la prova dell’avvenuta ricezione;

- inoltre entro un congruo termine, non superiore a 30 giorni, l’organo amministrativo deve riferire in ordine alle soluzioni da individuare per il superamento della crisi ed il recupero della continuità aziendale.

Gli organi di controllo, in caso di eventuali negligenze dell’organo amministrativo (omessa o inadeguata risposta ovvero mancata adozione, nei successivi 60 giorni, delle misure ritenute necessarie per superare lo stato di crisi), sono tenuti ad attivare la procedura di allerta «esterna» mediante sollecita ed idonea segnalazione all’organismo di composizione della crisi d’impresa, corredata da tutte le informazioni necessarie, anche in deroga all’obbligo di segretezza prescritto dall’articolo 2407, comma 1, c.c.

La tempestiva segnalazione all’organo di gestione costituisce causa di esonero dalla responsabilità solidale per le conseguenze pregiudizievoli delle omissioni o azioni successivamente poste in essere dall’organo amministrativo, che non siano conseguenza diretta di decisioni assunte prima della segnalazione, a condizione che sia stata eseguita la tempestiva segnalazione all’organismo di composizione della crisi. È stabilito anche che la segnalazione non costituisce giusta causa di revoca dall’incarico.

E’ disposto l’obbligo degli Istituti di credito e degli altri Intermediari finanziari di cui all’art. 106 del TUB di informare l’organo di controllo della società, nel momento in cui comunicano al cliente variazioni, revisioni o revoche degli affidamenti.

Con riferimento all’obbligo di segnalazione degli organi di controllo societari, questi dovrebbero integrare le attività di verifica periodica con specifiche procedure dirette a monitorare l’esistenza di squilibri di carattere reddituale, patrimoniale o finanziario, rapportati alle specifiche caratteristiche dell’impresa e dell’attività aziendale.

In quanto ai criteri per identificare la sussistenza di una situazione di crisi, in generale è stata introdotta la definizione di crisi quale stato di difficoltà economico-finanziaria che rende probabile l’insolvenza del debitore e che per le imprese si manifesta come inadeguatezza dei flussi di cassa prospettici a far fronte regolarmente alle obbligazioni pianificate.

In particolare, è prevista l’introduzione di indicatori della crisi, che permettano di rilevare eventuali squilibri di carattere reddituale, patrimoniale o finanziario, dando evidenza:

- della sostenibilità dei debiti per almeno i 6 mesi successivi;

- delle prospettive di continuità aziendale per l’esercizio in corso (oppure, in caso di durata residua del periodo amministrativo inferiore a 6 mesi, per i 6 mesi successivi).

Rappresentano Indici significativi quelli che misurano la sostenibilità degli oneri dell’indebitamento con i flussi di cassa che l’impresa è in grado di generare e l’adeguatezza dei mezzi propri rispetto a quelli di terzi.

Sono considerati Indicatori significativi ai fini della crisi, inoltre, i ritardi nei pagamenti reiterati e significativi.

Viene stabilito che il Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili elabori, con cadenza almeno triennale ed in riferimento ad ogni tipologia di attività economica secondo le classificazioni Istat, appositi indici rilevanti ai fini della segnalazione, che consentano di rilevare in modo più agevole, omogeneo ed obiettivo segnali che, unitariamente considerati, facciano ragionevolmente presumere la sussistenza di uno stato di crisi dell’impresa.

È inoltre previsto che il CNDCEC individui indicatori specifici per alcune realtà aziendali peculiari, come le start up innovative, le piccole e medie imprese innovative, le società in liquidazione e le imprese costituite da meno di 2 anni, allo scopo di individuare criteri di rilevazione il più possibile parametrati alle specifiche caratteristiche dell’impresa. Gli indicatori così elaborati saranno approvati con decreto del Ministero dello Sviluppo Economico.

L’impresa può indicare – in nota integrativa al bilancio d’esercizio – altri indici ritenuti più idonei rispetto a quelli elaborati dal CNDCEC, dichiarando i motivi in base ai quali questi ultimi si considerano inadeguati alla specifica realtà aziendale; tale previsione al fine di tener conto delle specificità delle singole imprese, che potrebbero rendere gli indici elaborati concretamente inidonei a evidenziare l’eventuale situazione di crisi. In tal caso, un Professionista indipendente attesterà l’adeguatezza di tali indici in rapporto alla specificità dell’impresa, che potranno essere adottati a partire dall’esercizio successivo.

In conclusione, la riforma si focalizza sull’obiettivo di percepire tempestivamente i sintomi della crisi d’impresa e di attivare tempestivamente le procedure d’allerta al fine di salvaguardare gli asset e la continuità aziendale. Ma fondamentale, allo stesso tempo, è minimizzare il rischio che si proceda all’esecuzione delle procedure di allerta in casi di falsa crisi d’impresa, in cui talune criticità transitorie vengano erroneamente considerate quali situazioni di insolvenza probabile. Attività articolate e di non semplice attuazione, che di certo non si esauriscono nell’utilizzo esclusivo dei citati indicatori e nella pur complessa individuazione delle soglie di allarme. Lo scenario che si delinea per le PMI in tale nuovo contesto è ben più complesso e necessita di un radicale cambio di paradigma; si tratta di intraprendere un vero e proprio percorso evolutivo, sia di carattere culturale che organizzativo, che veda prender forma e struttura ad un concreto presidio continuativo sul fronte strategico, finanziario e di controllo: in sostanza lo sviluppo della funzione aziendale “Strategia, Finanza e Controllo”.

Ma, per essere realistici e pragmatici, è chiaramente necessario tenere in considerazione il DNA delle PMI italiane ed anche la relativa capacità di spesa, perché per la maggior parte di esse non è immaginabile l’assunzione di un Direttore Finanziario interno (CFO) di esperienza pluriennale ed internazionale. Ecco che – ancora una volta – si palesa appieno il ruolo strategico del Consulente specializzato esterno, il Dottore Commercialista di comprovata esperienza in materia di Risk Management, Rating Advisory, Pianificazione Economica e Finanziaria, che permetta lo sviluppo delle attività succitate in outsourcing con flessibilità, a condizioni eque ed attraverso procedure che abbiano un impatto non invasivo sulla struttura amministrativa aziendale, e che allo stesso tempo esplichi adeguatamente le attività di analisi approfondita e puntuale di tipo andamentale, quantitativo e qualitativo, di monitoraggio periodico e tempestivo, di pianificazione strategica, di ottimizzazione della struttura finanziaria; attività queste che permettono un flusso informativo costante e trasparente sia a livello interno sia di tipo esterno con gli stakeholder aziendali, mettendo l’impresa in condizioni di realizzare una comunicazione finanziaria attendibile, anche perché realizzata attraverso l’opera di Professionisti indipendenti ed autorevoli in materia.

Il mutamento di cui si discute, se per alcuni può esser visto come un ulteriore fardello da portare, molto probabilmente rappresenta invece l’opportunità per mettersi al passo con i tempi e di non navigare più a vista, bensì con moderni ed evoluti strumenti, maneggiati da marinai esperti in grado di guidare l’impresa oltre i rischi all’orizzonte.

Contributo a cura di Bowinkel Mario

(1) Si riporta sopra una Figura già utilizzata dall’Autore all’interno del volume “Rating Advisory e Pianificazione Finanziaria alla luce dell’evoluzione del quadro regolamentare: il nuovo rapporto banca-impresa e il ruolo del Commercialista”, a cura del Gruppo di Lavoro “Pianificazione Finanziaria e Rating”, Area Finanza Aziendale, del Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili – di cui lo stesso Autore è un Componente – pubblicato in data 8 maggio 2019 dalla Fondazione Nazionale dei Commercialisti.